La banque privée suisse, ça vous parle ? Peut-être que vous pensez tout de suite à un service réservé aux ultra-riches, avec des bureaux élégants, des conseillers en costume et des frais élevés. Ou alors, vous vous demandez si ça vaut vraiment le coup par rapport à une banque classique, surtout si vous gérez déjà vos investissements vous-même.

D’ailleurs, si vous investissez déjà via Swissquote ou une autre plateforme de trading en ligne, quel serait l’intérêt d’une banque privée ? Est-ce qu’un conseiller privé apporte une vraie valeur ajoutée par rapport à une gestion autonome ? Et que dire des frais, souvent plus élevés en banque privée ?

Ces questions sont légitimes, et elles reviennent souvent. Historiquement, les banques privées en Suisse étaient réservées aux clients fortunés avec un minimum d’1 million de francs et proposaient des services sur mesure, mais parfois à des coûts opaques. Aujourd’hui, des alternatives comme Alpian proposent une approche plus moderne et accessible, combinant conseil humain et gestion numérique, avec des frais réduits et un accès dès CHF 2’000.

Alors, concrètement, une banque privée suisse, c’est quoi ? Quels sont ses avantages et ses limites ? Est-ce que ça peut être intéressant pour vous, même si vous investissez déjà seul ? Dans cet article, nous abordons les points suivants :

- Ce qu’est une banque privée et comment elle fonctionne

- Les avantages et les inconvénients par rapport aux banques classiques et aux plateformes comme Swissquote

- Pourquoi les nouvelles banques privées sont plus accessibles qu’avant

- Comment elles peuvent vous aider à gérer et transmettre votre patrimoine

- Et comment choisir la meilleure option pour vous

Si vous vous êtes déjà posé ces questions, ou si vous voulez simplement mieux comprendre comment fonctionne la banque privée en Suisse, vous êtes au bon endroit. 😉

Comprendre la banque privée

Définition et fonctionnement

Une banque privée est une institution financière agréée, spécialisée dans la gestion sur mesure du patrimoine de clients disposant d’un certain niveau d’actifs. Contrairement aux banques traditionnelles, qui s’adressent à un large public avec des solutions standardisées, la banque privée propose un accompagnement personnalisé, en tenant compte de vos objectifs financiers, de votre situation patrimoniale et de votre tolérance au risque.

En Suisse, les banques privées sont réglementées et surveillées par la FINMA (Autorité fédérale de surveillance des marchés financiers), ce qui garantit un cadre strict en matière de sécurité, de transparence et de conformité. Cela renforce la confiance accordée à ces établissements, notamment en matière de protection des investisseurs et de lutte contre le blanchiment d’argent.

Le principal atout d’une banque privée réside dans sa capacité à proposer une stratégie d’investissement sur mesure. Votre argent n’est pas simplement placé dans un compte épargne ou un portefeuille générique, mais géré selon une approche spécifique, alignée sur vos objectifs à court, moyen et long terme.

Les services offerts par une banque privée incluent :

✅ Gestion de portefeuille personnalisée : Allocation d’actifs en fonction de votre situation et de votre horizon d’investissement.

✅ Optimisation fiscale et planification successorale : Solutions pour transmettre efficacement votre patrimoine.

✅ Accès à des opportunités d’investissement diversifiées : ETF, obligations privées, private equity, placements immobiliers et multi-devises.

✅ Un accompagnement humain : Un conseiller dédié qui ajuste votre stratégie en fonction des évolutions du marché.

Différences avec la banque de détail et la banque d’investissement

Les banques privées se distinguent clairement des autres types d’établissements financiers :

Type de banque | Clientèle cible | Services principaux | Approche |

|---|---|---|---|

Banque de détail | Grand public, PME | Comptes courants, crédits, épargne | Standardisée |

Banque d’investissement | Entreprises, institutionnels | Financement, trading, fusions-acquisitions | Stratégies complexes |

Banque privée | Clients fortunés | Gestion de patrimoine, fiscalité, investissements diversifiés | Personnalisée |

L’une des principales différences réside dans l’accompagnement :

- Une banque de détail vous propose des produits standards (compte bancaire, carte bancaire, prêt immobilier), avec un conseiller généraliste.

- Une banque d’investissement se concentre sur les entreprises et les marchés financiers.

- Une banque privée vous accompagne dans toutes les dimensions de votre patrimoine, avec des solutions adaptées à votre profil et à vos objectifs.

Si vous utilisez déjà Swissquote ou une autre plateforme d’investissement en ligne, vous gérez votre portefeuille en autonomie. À l’inverse, une banque privée prend en charge la gestion pour vous, en ajustant votre stratégie en fonction des opportunités de marché.

💡 Conclusion : Qu’est-ce qu’une banque privée

- Une banque privée offre une gestion sur mesure de votre patrimoine, contrairement aux banques traditionnelles.

- Vous bénéficiez d’investissements diversifiés et optimisés pour votre profil.

- Avec les banques privées numériques, la gestion patrimoniale devient plus accessible et flexible, sans compromettre l’expertise.

Banque privée : comment y renter ?

Conditions d’accès : qui peut ouvrir un compte dans une banque privée ?

Pendant longtemps, la banque privée en Suisse était réservée à une élite : seuls les clients disposant de plusieurs centaines de milliers, voire plus d’un million de francs suisses en patrimoine investissable pouvaient y accéder. L’entrée se faisait souvent sur invitation, avec des exigences strictes et une approche ultra-exclusive.

Mais ce modèle évolue. Aujourd’hui, l’univers de la banque privée s’est largement ouvert à une clientèle plus variée. Certaines institutions conservent un positionnement très haut de gamme — c’est le cas de maisons historiques comme Pictet, Lombard Odier ou Julius Baer — mais de nouvelles alternatives plus accessibles ont émergé.

C’est notamment le cas des banques privées numériques, comme Alpian, qui abaissent la barrière d’entrée à CHF 2’000. Cela permet aux investisseurs disposant d’un capital plus modeste de bénéficier d’un accompagnement professionnel, d’une stratégie de gestion structurée et d’un accès à des portefeuilles optimisés, le tout via une interface digitale.

💡 Bon à savoir :

Vous n’avez plus besoin d’être multimillionnaire pour profiter des avantages de la banque privée en Suisse. Aujourd’hui, ce sont vos objectifs, votre profil et votre besoin d’accompagnement qui comptent davantage que le montant exact de votre patrimoine.

Code promo Alpian : ALPNEO – 120 CHF offerts

Code promo Alpian : ALPNEO – 120 CHF offerts

Vous n'avez pas encore de compte Alpian ? Profitez du code promo ALPNEO avant le 28 février 2026 pour recevoir 120 CHF de bonus 🙌

Comment fonctionne le bonus ?

– 55 CHF offerts après un dépôt d’au moins 500 CHF.

– Jusqu’à 65 CHF de crédit sur les frais d’investissement

✅ Le compte Alpian est gratuit et multidevise (CHF, EUR, USD, GBP), avec - en option - une carte Visa Débit Métal.

Je reçois 120 CHF avec Alpian ➡️

Les profils types des clients des banques privées

La banque privée n’est pas uniquement réservée aux milliardaires ou aux grandes familles. En réalité, plusieurs profils peuvent tirer parti de ce type d’accompagnement :

✅ Les entrepreneurs et indépendants

Les chefs d’entreprise et les indépendants peuvent utiliser la banque privée pour gérer les liquidités de leur société, diversifier leurs investissements et structurer la transmission de leur patrimoine. Un conseiller privé peut les aider à optimiser leur fiscalité et à préparer une sortie stratégique (vente d’entreprise, transmission aux héritiers, etc.).

✅ Les cadres et professionnels à haut revenu

Les salariés avec des revenus confortables, comme les cadres dirigeants, les avocats, les médecins ou les ingénieurs, peuvent aussi bénéficier d’une gestion privée. Ils peuvent optimiser leur épargne, structurer un portefeuille d’investissement et sécuriser leur retraite avec une stratégie de long terme.

✅ Les expatriés et frontaliers

Les personnes vivant en Suisse ou à l’étranger avec des revenus en plusieurs devises peuvent utiliser une banque privée pour gérer efficacement leur patrimoine international. Certaines banques offrent des solutions multi-devises et des conseils fiscaux adaptés aux résidents internationaux.

✅ Les familles souhaitant transmettre leur patrimoine

La banque privée est particulièrement utile pour ceux qui veulent organiser la transmission de leur capital à leurs enfants ou leurs héritiers. Planification successorale, création de trusts, optimisation fiscale : un conseiller peut structurer la gestion du patrimoine sur plusieurs générations.

✅ Les investisseurs qui veulent déléguer la gestion de leur portefeuille

Si vous investissez déjà via Swissquote ou une autre plateforme de trading, mais que vous souhaitez bénéficier d’un accompagnement personnalisé et d’une gestion pilotée, une banque privée peut être une bonne alternative. Plutôt que de gérer seul vos actifs, vous avez un expert qui ajuste vos investissements en fonction des conditions de marché et de vos objectifs.

Pourquoi aller en banque privée plutôt que de gérer soi-même son argent ?

Beaucoup de personnes hésitent à franchir le pas, notamment parce qu’elles pensent pouvoir gérer elles-mêmes leurs finances. Pourtant, la banque privée offre plusieurs avantages :

✔ Une gestion déléguée et professionnelle : vous n’avez pas besoin de suivre quotidiennement les marchés financiers.

✔ Une diversification plus efficace : un conseiller vous aide à investir dans des classes d’actifs que vous n’auriez pas explorées seul (private equity, obligations privées, ETF spécialisés, etc.).

✔ Un suivi régulier : contrairement à un investissement en autonomie sur Swissquote, où vous devez tout gérer vous-même, une banque privée ajuste votre portefeuille selon votre profil et les tendances du marché.

✔ Un accompagnement global : investissement, fiscalité, succession, immobilier… la banque privée prend en compte l’ensemble de votre situation financière.

Si vous vous reconnaissez dans l’un de ces profils ou que vous cherchez un accompagnement plus structuré, alors la banque privée pourrait être une option intéressante pour vous. Et avec les nouvelles banques privées numériques, les barrières d’entrée sont désormais beaucoup plus accessibles qu’auparavant.

Les avantages clés d’une banque privée en Suisse

La banque privée suisse est reconnue mondialement pour son expertise en gestion de patrimoine, sa stabilité et son cadre réglementaire robuste. Contrairement aux banques de détail, qui proposent des services standardisés, les banques privées offrent un accompagnement personnalisé et une stratégie sur mesure adaptée aux besoins financiers de chaque client. Voici les principaux avantages d’une banque privée en Suisse.

🔹 Gestion de patrimoine personnalisée

L’un des grands atouts de la banque privée est l’accompagnement sur mesure. Contrairement aux banques classiques où les placements sont souvent limités à quelques fonds et solutions d’épargne, une banque privée analyse votre patrimoine dans son ensemble et construit une stratégie adaptée à votre situation.

En Suisse, cela inclut :

✅ Une allocation d’actifs adaptée à votre profil de risque

✅ Des conseils spécifiques sur l’optimisation fiscale selon votre résidence

✅ Une stratégie patrimoniale qui prend en compte votre retraite et votre succession

✅ Un suivi régulier de votre portefeuille, ajusté selon les opportunités de marché

🔹 Accès à des investissements exclusifs

Les banques privées suisses donnent accès à une gamme d’investissements plus diversifiée que les banques classiques :

✔ Actions et obligations sélectionnées : Accès à des titres spécifiques qui ne sont pas toujours disponibles via des plateformes grand public.

✔ Fonds d’investissement spécialisés : Investissements thématiques, ETF avancés, private equity (pour les plus gros portefeuilles).

✔ Produits structurés et obligations privées : Des solutions sur mesure adaptées aux objectifs financiers.

✔ Stratégies multi-devises : En Suisse, où beaucoup d’investisseurs gèrent plusieurs devises (CHF, EUR, USD, GBP), les banques privées offrent des portefeuilles optimisés pour réduire le risque de change.

💡 À noter : Certaines nouvelles banques privées, comme Alpian, se concentrent exclusivement sur les ETF, qui offrent une diversification efficace à des coûts réduits. Cela permet d’accéder à des portefeuilles optimisés sans les frais des fonds traditionnels.

🔹 Planification successorale et transmission du patrimoine

En Suisse, la gestion de patrimoine intègre une forte dimension successorale. Contrairement à d’autres pays, la Suisse n’a pas d’impôt fédéral sur les successions, mais chaque canton applique ses propres règles. Une banque privée vous aide à :

✔ Anticiper la transmission de votre patrimoine selon votre canton de résidence

✔ Optimiser la fiscalité successorale pour réduire l’impact des impôts cantonaux sur votre héritage

✔ Structurer vos placements de manière à faciliter leur transmission à vos héritiers

✔ Gérer les donations et legs pour planifier l’avenir de vos proches en toute sérénité

Cet accompagnement est particulièrement utile si vous détenez des biens immobiliers, des entreprises ou des actifs financiers diversifiés.

🔹 Confidentialité et discrétion

La discrétion bancaire reste un critère important en Suisse, bien que le secret bancaire ait évolué ces dernières années. Les banques privées suisses garantissent :

✔ Une gestion patrimoniale sécurisée, conforme aux réglementations internationales (normes fiscales, lutte contre le blanchiment d’argent).

✔ Un cadre légal solide, protégeant vos données et vos transactions.

✔ Un service confidentiel et personnalisé, où chaque client bénéficie d’un interlocuteur dédié.

Même avec les réformes fiscales et l’échange automatique d’informations, la Suisse reste un pays attractif pour la gestion de fortune, grâce à son cadre juridique stable et à la protection qu’elle offre aux investisseurs.

🔹 Un conseiller privé dédié

Contrairement aux banques traditionnelles où vous devez prendre rendez-vous avec un conseiller généraliste, une banque privée vous assigne un banquier privé dédié. Son rôle est de :

✔ Définir une stratégie patrimoniale adaptée à vos besoins

✔ Suivre votre portefeuille et ajuster les investissements selon les conditions de marché

✔ Vous conseiller sur la fiscalité et l’optimisation de votre patrimoine

✔ Offrir un accompagnement global, incluant des recommandations sur l’immobilier, la retraite et la transmission

Les banques privées numériques comme Alpian, proposent également des conseillers financiers attitrés, mais avec une approche plus digitale. Vous pouvez ainsi obtenir des recommandations personnalisées sans avoir besoin de vous déplacer en agence.

💡 Conclusion : Quels sont les avantages d’une banque privée

Choisir une banque privée en Suisse, c’est bénéficier d’un accompagnement sur mesure, d’un accès à des investissements diversifiés et d’une expertise reconnue en gestion de patrimoine et transmission successorale. Avec l’émergence de banques privées numériques, ces services deviennent plus accessibles, avec des frais réduits et une approche modernisée.

Si vous recherchez une gestion patrimoniale optimisée et un suivi personnalisé, la banque privée pourrait être une solution adaptée à vos besoins.

Code promo Alpian : ALPNEO – 120 CHF offerts

Code promo Alpian : ALPNEO – 120 CHF offerts

Vous n'avez pas encore de compte Alpian ? Profitez du code promo ALPNEO avant le 28 février 2026 pour recevoir 120 CHF de bonus 🙌

Comment fonctionne le bonus ?

– 55 CHF offerts après un dépôt d’au moins 500 CHF.

– Jusqu’à 65 CHF de crédit sur les frais d’investissement

✅ Le compte Alpian est gratuit et multidevise (CHF, EUR, USD, GBP), avec - en option - une carte Visa Débit Métal.

Je reçois 120 CHF avec Alpian ➡️

Comment une banque privée peut-elle aider à sécuriser l’avenir de vos enfants ?

Préparer l’avenir de ses enfants ne se limite pas à leur offrir une bonne éducation ou un capital de départ. Il s’agit aussi d’assurer une gestion optimale du patrimoine familial pour leur garantir une sécurité financière durable. En Suisse, une banque privée peut jouer un rôle clé dans cette transmission en proposant des solutions adaptées à votre situation.

🔹 Éducation financière : apprendre à gérer son patrimoine dès le plus jeune âge

L’un des plus grands défis dans la transmission de patrimoine est de s’assurer que vos enfants sauront bien gérer ce qu’ils recevront. Trop souvent, une fortune mal préparée ou mal comprise se dilue en une génération.

Les banques privées suisses offrent donc des programmes d’éducation financière, qui permettent :

✅ D’apprendre aux jeunes adultes à gérer leur argent et leurs investissements

✅ De comprendre les bases des marchés financiers et des placements à long terme

✅ De préparer progressivement les héritiers à prendre des décisions éclairées sur leur patrimoine

Certaines banques privées vont même jusqu’à organiser des séminaires familiaux pour aider les jeunes générations à mieux appréhender la gestion de leur fortune.

🔹 Planification successorale optimisée : organiser la transmission du patrimoine

L’un des avantages d’une banque privée suisse est qu’elle vous aide à structurer la transmission de votre patrimoine en fonction de votre situation familiale et des réglementations suisses. Contrairement à d’autres pays, la Suisse n’a pas d’impôt fédéral sur les successions, mais chaque canton applique ses propres règles.

Un conseiller privé peut vous accompagner pour :

✔ Planifier la répartition des actifs entre vos héritiers, en respectant vos souhaits et les lois suisses

✔ Éviter les conflits familiaux, en anticipant les décisions patrimoniales à prendre

✔ Optimiser la fiscalité successorale, notamment si vous possédez des biens immobiliers, des investissements ou une entreprise

💡 Exemple concret : Si vous avez un patrimoine immobilier en Suisse, un conseiller privé pourra vous recommander les meilleures options pour éviter une charge fiscale trop lourde sur vos héritiers (par exemple, via une donation anticipée ou un prêt intra-familial).

🔹 Sécurisation et gestion progressive du patrimoine familial

La gestion d’un héritage ne se fait pas en une seule étape. Une banque privée suisse vous permet d’établir une stratégie de transfert progressif, afin que vos enfants bénéficient d’un patrimoine bien géré sans être submergés par des décisions financières complexes.

✅ Accès encadré aux fonds : Plutôt que de transférer un capital d’un coup, une banque privée peut mettre en place des versements programmés ou des allocations progressives.

✅ Gestion pilotée : Un portefeuille d’investissement peut être géré par des experts pour faire croître la fortune transmise.

✅ Diversification et réduction des risques : La banque privée s’assure que le capital transmis ne repose pas sur un seul actif risqué, mais qu’il est réparti intelligemment.

Cette approche permet aux enfants de bénéficier d’un capital structuré, tout en leur laissant le temps d’acquérir des connaissances en gestion patrimoniale.

🔹 Protection des actifs et gestion de l’incertitude

Dans un monde économique incertain, protéger un patrimoine signifie anticiper les crises financières, les évolutions fiscales et les changements législatifs. Une banque privée permet de :

✔ Adapter la stratégie patrimoniale aux évolutions des marchés

✔ Sécuriser des actifs dans des placements stables et diversifiés

✔ Offrir une approche multi-devises, particulièrement utile en Suisse où de nombreux clients gèrent leur fortune en CHF, EUR, USD ou GBP

Si vos enfants sont expatriés ou vivent dans un autre pays, un banquier privé peut également vous conseiller sur les implications fiscales et financières de la transmission du patrimoine dans un cadre international.

💡 Conclusion : La banque privée et vos enfants

Une banque privée suisse vous aide à anticiper l’avenir de vos enfants en leur fournissant une éducation financière, en optimisant la transmission de votre patrimoine et en sécurisant les actifs à long terme. Avec un accompagnement personnalisé, vous pouvez garantir une transition fluide et éviter les erreurs qui pourraient compromettre la gestion de votre héritage.

Si votre objectif est de préparer la prochaine génération à gérer son patrimoine intelligemment, une banque privée pourrait être un allié précieux.

Les limites et défis des banques privées traditionnelles en Suisse

La banque privée suisse est reconnue pour son expertise en gestion de patrimoine et sa stabilité. Cependant, les banques privées traditionnelles présentent certaines limites qui peuvent freiner l’accès à leurs services. Des barrières d’entrée élevées, des frais parfois opaques et une accessibilité restreinte sont autant de défis qui poussent aujourd’hui de nouveaux acteurs à moderniser le secteur.

🔹 Barrières d’entrée élevées : un service réservé aux grandes fortunes

Historiquement, ouvrir un compte dans une banque privée en Suisse nécessitait un minimum de CHF 1 million en actifs investissables, voire davantage pour accéder à des services plus exclusifs. Cet accès limité a longtemps réservé la banque privée aux ultra-riches, laissant de côté les investisseurs disposant d’un capital inférieur mais souhaitant tout de même une gestion professionnelle.

🔹 Frais peu transparents : une structure de coûts difficile à évaluer

Les banques privées traditionnelles appliquent souvent une structure de frais complexe, comprenant :

- Frais de gestion annuels : généralement entre 0,8 % et 1,5 % du capital sous gestion.

- Frais de transaction : appliqués lors de l’achat ou de la vente de titres.

- Frais de conseil : supplémentaires si vous souhaitez un accompagnement plus approfondi.

- Frais cachés : dans certains cas, des coûts additionnels liés aux produits d’investissement peuvent être intégrés sans être clairement annoncés.

📌 Exemple concret : Une banque privée traditionnelle facturant 1,2 % de frais de gestion sur un portefeuille de CHF 1 million prélève CHF 12’000 par an, hors autres frais. Avec des alternatives plus modernes comme Alpian, ces frais sont réduits, offrant une approche plus accessible et transparente.

✅ Les nouvelles banques privées misent sur la transparence : Certaines banques, notamment les banques numériques, simplifient leur structure de frais avec des modèles forfaitaires ou réduits.

🔹 Accessibilité restreinte : une expérience encore très traditionnelle

Les banques privées suisses ont longtemps privilégié un modèle de relation bancaire basé sur des rendez-vous en agence avec un conseiller dédié. Cette approche offre un suivi personnalisé, mais elle peut aussi manquer de flexibilité pour les clients habitués à gérer leur argent de manière plus autonome.

❌ Limites du modèle traditionnel :

- Nécessité de se déplacer ou de prendre rendez-vous pour chaque opération importante

- Accès limité aux services en dehors des horaires de bureau

- Peu d’options pour gérer ses investissements en toute autonomie

✅ Les banques privées modernes s’adaptent : Avec des plateformes numériques comme Alpian, vous pouvez accéder à des services de gestion privée en ligne, discuter avec un conseiller via l’application et suivre l’évolution de votre portefeuille en temps réel.

🔹 Processus lents et complexes : une gestion administrative lourde

Ouvrir un compte dans une banque privée traditionnelle peut être un processus long et fastidieux, nécessitant :

✔ Une vérification approfondie des documents d’identité et de provenance des fonds

✔ Un entretien en personne avec un conseiller avant toute acceptation

✔ Une validation interne qui peut prendre plusieurs jours ou semaines

Pour ceux qui recherchent une expérience plus fluide et rapide, ces délais peuvent être un frein.

✅ L’évolution vers des processus plus simplifiés :

Certaines banques privées numériques offrent désormais une ouverture de compte 100 % en ligne, avec une vérification des documents simplifiée et un accès aux services en quelques jours seulement.

💡 Conclusion : Les limites de la banque privée

Les banques privées traditionnelles suisses offrent une expertise reconnue et un suivi personnalisé, mais elles restent souvent exclusives, avec des barrières d’entrée élevées, des frais parfois opaques et un accès limité aux services numériques.

Avec l’émergence de nouvelles banques privées plus flexibles et accessibles, il devient possible de bénéficier d’une gestion patrimoniale de qualité sans devoir répondre aux exigences traditionnelles. Si vous recherchez un accompagnement personnalisé sans les contraintes d’une banque privée classique, il existe aujourd’hui des solutions adaptées à un plus grand nombre d’investisseurs.

Code promo Alpian : ALPNEO – 120 CHF offerts

Code promo Alpian : ALPNEO – 120 CHF offerts

Vous n'avez pas encore de compte Alpian ? Profitez du code promo ALPNEO avant le 28 février 2026 pour recevoir 120 CHF de bonus 🙌

Comment fonctionne le bonus ?

– 55 CHF offerts après un dépôt d’au moins 500 CHF.

– Jusqu’à 65 CHF de crédit sur les frais d’investissement

✅ Le compte Alpian est gratuit et multidevise (CHF, EUR, USD, GBP), avec - en option - une carte Visa Débit Métal.

Je reçois 120 CHF avec Alpian ➡️

Comment les nouvelles banques privées transforment le marché ?

Le secteur de la banque privée suisse évolue. Pendant des décennies, ces institutions ont été réservées à une élite et fonctionnaient sur un modèle exclusif avec des frais élevés et un accès limité. Mais aujourd’hui, de nouveaux acteurs modernisent la gestion de patrimoine, en rendant les services privés plus accessibles, plus transparents et plus flexibles.

Les banques privées numériques, comme Alpian, adoptent une approche hybride qui combine expertise humaine et outils digitaux. Elles s’appuient sur des frais plus compétitifs, une meilleure accessibilité et des solutions d’investissement optimisées, attirant ainsi une clientèle plus large, y compris ceux qui n’auraient jamais envisagé une banque privée auparavant.

🔹 Des barrières d’entrée réduites : la banque privée devient accessible

❌ Avant : La plupart des banques privées exigeaient un minimum de CHF 1 million pour ouvrir un compte.

✅ Aujourd’hui : Des banques comme Alpian permettent un accès dès CHF 2’000, rendant la gestion privée accessible à davantage d’investisseurs.

📌 Pourquoi c’est important ?

- Cela permet à une nouvelle génération d’investisseurs d’accéder aux conseils patrimoniaux et à une gestion de fortune professionnelle.

- Même avec un capital plus modeste, il est possible de bénéficier d’une stratégie d’investissement optimisée et suivie par des experts.

🔹 Une transparence accrue sur les frais

Les banques privées traditionnelles appliquent souvent des frais complexes et peu lisibles (frais de gestion, frais de transaction, frais d’entrée et de sortie sur certains placements).

✅ Les nouvelles banques privées changent cela en proposant :

✔ Des frais de gestion réduits, souvent bien en dessous des 1 % pratiqués par les institutions classiques

✔ Une structure tarifaire simplifiée, avec des coûts annoncés clairement dès l’ouverture du compte

✔ Une gestion optimisée via des ETF, réduisant encore les coûts globaux

💡 Exemple concret :

Un client en banque privée traditionnelle avec CHF 500’000 sous gestion paie souvent CHF 5’000 à 7’500 par an en frais.

Avec une banque privée digitale comme Alpian, ce coût peut être réduit à CHF 2’000 – 3’000 selon la structure tarifaire, permettant ainsi une meilleure rentabilité des investissements.

🔹 Une accessibilité numérique accrue : gérer son patrimoine depuis une app

Historiquement, la banque privée fonctionnait sur un modèle basé sur des rendez-vous physiques avec un conseiller, dans des bureaux luxueux. Cela impliquait des échanges souvent longs et une gestion administrative lourde.

✅ Avec les nouvelles banques privées numériques :

✔ Une ouverture de compte 100 % en ligne, rapide et simplifiée

✔ Un suivi du portefeuille en temps réel via une application

✔ Un accès aux conseillers financiers à distance, sans devoir se déplacer

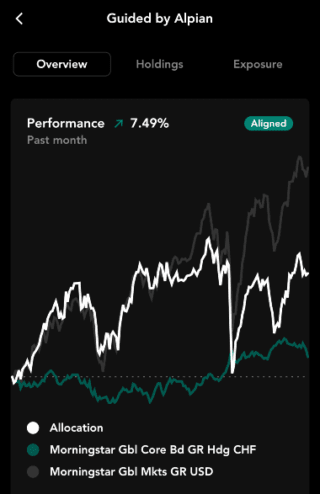

Guided by Alpian

📌 Pourquoi c’est un avantage ?

- Cela offre une plus grande flexibilité, notamment pour les entrepreneurs ou les expatriés.

- Plus besoin d’attendre un rendez-vous physique pour ajuster sa stratégie d’investissement.

- Un suivi transparent avec des mises à jour en temps réel sur la performance de ses placements.

🔹 Une approche hybride : technologie et expertise humaine

Contrairement aux robo-advisors (services d’investissement automatisés), les nouvelles banques privées ne misent pas uniquement sur l’intelligence artificielle. Elles combinent les outils numériques avec des conseillers humains, offrant ainsi le meilleur des deux mondes :

✅ L’intelligence artificielle pour :

✔ Optimiser les allocations d’actifs selon votre profil

✔ Automatiser certaines décisions d’investissement pour minimiser les risques

✔ Suivre en temps réel les opportunités de marché

✅ L’expertise humaine pour :

✔ Proposer des conseils adaptés à vos objectifs de vie et à votre fiscalité

✔ Répondre à des besoins plus complexes (optimisation successorale, gestion multi-devises)

✔ Offrir un accompagnement personnalisé, comme dans une banque privée classique

🔹 Des portefeuilles optimisés via les ETF : une alternative aux fonds actifs

Traditionnellement, les banques privées proposaient des placements en fonds actifs, souvent coûteux et peu performants face aux indices boursiers.

✅ Les nouvelles banques privées misent sur les ETF (fonds indiciels cotés en bourse), qui offrent :

✔ Des frais beaucoup plus bas qu’un fonds de gestion active

✔ Une diversification automatique sans nécessiter une sélection complexe de titres

✔ Des performances souvent supérieures à long terme par rapport aux fonds traditionnels

📌 Pourquoi ce changement ?

- Les clients bénéficient d’une meilleure rentabilité nette sur le long terme.

- L’utilisation des ETF permet une stratégie d’investissement plus accessible et transparente.

Alpian, par exemple, construit ses portefeuilles en utilisant uniquement des ETF, avec une approche alignée sur celles des banques privées classiques (portefeuille Growth, Balanced, Conservative) tout en réduisant les frais au maximum.

💡 Conclusion : Ce que changent les nouvelles banques privées

Les nouvelles banques privées transforment le marché en cassant les codes traditionnels :

✅ Accès dès CHF 2’000, contre CHF 1M auparavant

✅ Frais réduits et transparents, avec une meilleure rentabilité pour les clients

✅ Services disponibles en ligne, sans perte de qualité dans l’accompagnement

✅ Utilisation des ETF, permettant une gestion plus efficace et moins coûteuse

En Suisse, ces évolutions ouvrent la banque privée à un public plus large, tout en conservant l’essence de ce qui fait sa force : un conseil expert, une gestion patrimoniale avancée et une approche sur mesure.

Code promo Alpian : ALPNEO – 120 CHF offerts

Code promo Alpian : ALPNEO – 120 CHF offerts

Vous n'avez pas encore de compte Alpian ? Profitez du code promo ALPNEO avant le 28 février 2026 pour recevoir 120 CHF de bonus 🙌

Comment fonctionne le bonus ?

– 55 CHF offerts après un dépôt d’au moins 500 CHF.

– Jusqu’à 65 CHF de crédit sur les frais d’investissement

✅ Le compte Alpian est gratuit et multidevise (CHF, EUR, USD, GBP), avec - en option - une carte Visa Débit Métal.

Je reçois 120 CHF avec Alpian ➡️

Les frais de gestion dans les banques privées : une approche plus transparente

Les frais de gestion sont un facteur clé lorsqu’on choisit une banque privée en Suisse. Pendant longtemps, ces coûts ont été opaques et complexes, rendant difficile la comparaison entre établissements. Aujourd’hui, les nouvelles banques privées adoptent une approche plus transparente, en simplifiant leur tarification et en proposant des modèles plus compétitifs.

Alors, combien coûte réellement une banque privée ? Quels sont les frais cachés à surveiller ? Et comment les nouveaux acteurs comme Alpian cassent-ils les codes en Suisse ?

🔹 Quels sont les frais appliqués par les banques privées traditionnelles ?

Les banques privées suisses classiques appliquent plusieurs types de frais, qui peuvent rapidement s’accumuler :

1️⃣ Frais de gestion :

- Prélèvement annuel sur les actifs sous gestion.

- En moyenne entre 0,8 % et 1,5 % par an.

- Exemple : Pour un portefeuille de CHF 1 million, un client peut payer entre CHF 8’000 et CHF 15’000 par an rien qu’en frais de gestion.

2️⃣ Frais de transaction :

- Facturés lors de l’achat ou de la vente d’actifs (actions, obligations, fonds).

- Peuvent représenter 0,2 % à 1 % du montant investi par transaction.

3️⃣ Frais de dépôt et de garde :

- Facturés pour la conservation des titres et des actifs.

- Souvent facturés en pourcentage ou sous forme de forfait annuel.

4️⃣ Frais de conseil en investissement :

- Certains établissements facturent des honoraires supplémentaires pour l’accès à des experts en gestion patrimoniale.

5️⃣ Frais cachés :

- Des marges appliquées sur les conversions de devises.

- Des frais d’entrée et de sortie sur certains placements (notamment les fonds actifs).

- Des coûts additionnels sur des services spécialisés comme la planification successorale.

🔹 Comment les nouvelles banques privées suisses simplifient-elles les frais ?

Face à cette complexité et ces coûts élevés, de nouvelles banques privées comme Alpian adoptent une approche plus moderne et transparente.

✅ Une tarification plus simple et plus basse :

- Frais de gestion réduits, souvent sous la barre de 0,8 %.

- Suppression ou réduction des frais cachés (pas de frais de dépôt excessifs ni de frais d’entrée/sortie).

- Accès à une gestion professionnelle sans surcoût pour le conseil.

✅ Utilisation des ETF au lieu des fonds actifs :

- Les banques privées traditionnelles investissent souvent dans des fonds de gestion active, qui facturent des frais élevés (1,5 % à 2 %).

- Les nouvelles banques privées, comme Alpian, utilisent exclusivement des ETF, qui ont des frais bien plus bas (souvent 0,1 % à 0,3 %), améliorant ainsi le rendement net du client.

✅ Suppression des frais de transaction cachés :

- Certaines banques numériques intègrent directement les coûts dans les frais de gestion globaux.

- Cela signifie moins de frais surprises à chaque achat ou vente d’actifs.

💡 Exemple concret :

🔹 Un investisseur avec CHF 500’000 sous gestion dans une banque privée traditionnelle paie souvent entre CHF 5’000 et CHF 7’500 par an en frais de gestion, sans compter les frais de transaction.

🔹 Avec Alpian ou une banque privée numérique, ces frais pourraient être réduits à environ CHF 3’000 grâce à une structure plus allégée.

🔹 Les frais de change : un piège à surveiller

Un autre point important concerne les frais de conversion de devises. En Suisse, de nombreux clients investissent en CHF, EUR, USD ou GBP, et chaque transaction en devises peut entraîner :

- Des marges cachées sur le taux de conversion (souvent entre 0,5 % et 1,5 % dans les banques classiques).

- Des frais additionnels si l’investisseur souhaite détenir un compte multi-devises.

Certaines banques privées numériques proposent des taux interbancaires transparents, sans surcharge cachée, ce qui peut représenter une économie significative sur le long terme.

🔹 Comparatif des frais entre banques privées traditionnelles et banques privées numériques

Type de frais | Banque privée traditionnelle | Nouvelle banque privée (ex: Alpian) |

|---|---|---|

Frais de gestion annuels | 0,8 % – 1,5 % (voire plus) | 0,5 % – 0,75 % |

Frais de transaction | 0,2 % – 1 % par transaction | Inclus ou très réduit |

Frais de dépôt et de garde | CHF 100 – 500 / an | Inclus |

Frais sur produits d’investissement | 1,5 % – 2 % pour les fonds actifs | 0,1 % – 0,3 % pour les ETF |

Frais de change | 0,5 % – 1,5 % | Taux interbancaire |

Frais de conseil | En supplément | Inclus |

💡 Conclusion : Des frais plus transparents

Les frais de gestion en banque privée suisse ont longtemps été élevés et peu transparents. Aujourd’hui, grâce à l’émergence de nouvelles banques privées numériques comme Alpian, il est possible de bénéficier d’un accompagnement patrimonial de qualité à moindre coût.

✅ Moins de frais = plus de rendement net pour l’investisseur

✅ Une transparence accrue = pas de mauvaises surprises

✅ Une gestion simplifiée = moins de coûts cachés et une meilleure accessibilité

Si vous envisagez une banque privée en Suisse, comparer les frais est essentiel pour maximiser la rentabilité de votre patrimoine sur le long terme.

Code promo Alpian : ALPNEO – 120 CHF offerts

Code promo Alpian : ALPNEO – 120 CHF offerts

Vous n'avez pas encore de compte Alpian ? Profitez du code promo ALPNEO avant le 28 février 2026 pour recevoir 120 CHF de bonus 🙌

Comment fonctionne le bonus ?

– 55 CHF offerts après un dépôt d’au moins 500 CHF.

– Jusqu’à 65 CHF de crédit sur les frais d’investissement

✅ Le compte Alpian est gratuit et multidevise (CHF, EUR, USD, GBP), avec - en option - une carte Visa Débit Métal.

Je reçois 120 CHF avec Alpian ➡️

Stratégies d’investissement en banque privée : un modèle commun à toutes les institutions

Les banques privées suisses, qu’elles soient traditionnelles ou numériques, adoptent des stratégies d’investissement standardisées basées sur le profil de risque du client. Que vous soyez chez une grande banque privée comme Julius Baer, Lombard Odier, Pictet, UBS Wealth Management ou une banque privée moderne comme Alpian, l’approche reste globalement la même : adapter l’allocation d’actifs en fonction de votre tolérance au risque et de vos objectifs financiers.

Alors, en quoi consiste réellement une stratégie d’investissement en banque privée ? Pourquoi l’utilisation des ETF par certaines nouvelles banques privées ne constitue-t-elle pas une limitation ?

🔹 Le principe des portefeuilles modèles en banque privée

Toutes les banques privées suisses fonctionnent selon un modèle de portefeuille structuré, qui repose sur une répartition optimisée des actifs selon le profil de risque du client.

📌 Les 3 profils d’investissement les plus courants :

Type de portefeuille | Part des actions (%) | Part des obligations (%) | Profil type |

|---|---|---|---|

Conservatif | 20 – 40 % | 60 – 80 % | Investisseur prudent recherchant la stabilité |

Équilibré | 50 – 60 % | 40 – 50 % | Investisseur cherchant un bon compromis entre risque et rendement |

Dynamique (Growth) | 80 – 100 % | 0 – 20 % | Investisseur axé sur la croissance à long terme |

💡 Ce que cela signifie pour vous :

- Peu importe la banque privée choisie, la répartition d’actifs suit ce modèle.

- Les variations se situent dans le choix des produits financiers, mais la philosophie d’investissement est la même.

🔹 Actions, obligations et diversification : un standard en banque privée

Toutes les banques privées utilisent les mêmes classes d’actifs pour construire un portefeuille diversifié :

✅ Actions : Principal moteur de croissance à long terme. En banque privée, la sélection peut inclure des actions suisses et internationales, des marchés émergents et des secteurs stratégiques (technologie, santé, énergie…).

✅ Obligations : Un élément clé pour la stabilité et la protection contre la volatilité. Les banques privées investissent souvent dans des obligations d’État ou d’entreprises solides.

✅ Alternatifs et devises : Certaines banques privées proposent aussi des investissements en or, matières premières, private equity ou hedge funds, bien que ces solutions soient moins accessibles dans les banques numériques.

🔹 Pourquoi l’utilisation des ETF en banque privée n’est pas une limitation ?

Traditionnellement, les banques privées suisses utilisaient des fonds de gestion active (c’est-à-dire gérés par des professionnels cherchant à battre le marché). Mais cette approche est remise en question, car :

- La plupart des fonds actifs sous-performent les indices boursiers sur le long terme.

- Leurs frais sont élevés (1,5 % – 2 % par an, en plus des frais de gestion de la banque).

💡 Les ETF : une alternative plus efficace et moins coûteuse

Les nouvelles banques privées, comme Alpian, utilisent uniquement des ETF (Exchange Traded Funds) pour construire leurs portefeuilles. Pourquoi ?

✔ Frais bien plus bas (généralement entre 0,1 % et 0,3 % contre 1,5 % à 2 % pour les fonds actifs).

✔ Performance souvent meilleure à long terme que les fonds gérés activement.

✔ Diversification automatique, permettant d’accéder à des centaines d’actions ou d’obligations en un seul produit.

🔎 Exemple :

- Une banque privée traditionnelle pourrait proposer un fonds actif en actions mondiales facturant 2 % de frais annuels.

- Une banque comme Alpian utiliserait un ETF MSCI World avec seulement 0,2 % de frais, offrant une performance équivalente voire meilleure sur le long terme.

🔹 Gérer son portefeuille soi-même ou passer par une banque privée ?

Avec l’essor des plateformes comme Swissquote, de nombreux investisseurs se demandent s’il est vraiment utile de passer par une banque privée. Voici les différences principales :

Critère | Banque privée traditionnelle | Banque privée numérique (Alpian) | Plateforme comme Swissquote |

|---|---|---|---|

Accompagnement | Conseiller dédié | Conseiller digital disponible | Gestion 100 % autonome |

Stratégie d’investissement | Fonds actifs et gestion mixte | Portefeuilles ETF optimisés | Investissements libres |

Frais | 1 % – 1,5 % + frais cachés | 0,5 % – 0,75 %, transparents | Frais de transaction, mais pas de gestion |

Simplicité | Gestion déléguée | Gestion semi-automatisée avec suivi | Gestion à 100 % par l’investisseur |

Personnalisation | Stratégies sur mesure | Stratégies optimisées, mais standardisées | Investissement libre, sans conseil |

💡 En résumé :

- Si vous aimez gérer vos placements seul et cherchez les frais les plus bas possibles, une plateforme comme Swissquote est une bonne option.

- Si vous souhaitez un accompagnement structuré, mais avec des frais réduits, une banque privée numérique comme Alpian offre un bon compromis.

- Si vous recherchez un service ultra-personnalisé avec des produits plus complexes, une banque privée traditionnelle peut être justifiée, mais avec des coûts plus élevés.

💡 Conclusion : Des stratégies d’investissement similaires, des frais différents

Toutes les banques privées suisses utilisent des stratégies d’investissement similaires, en fonction du profil de risque du client (Conservatif, Équilibré, Dynamique). La vraie différence se joue sur les produits choisis et les frais appliqués.

Avec l’essor des banques privées numériques, comme Alpian, les stratégies d’investissement restent identiques aux banques classiques, mais avec des frais réduits grâce aux ETF et une gestion simplifiée via une plateforme digitale.

Si vous cherchez une gestion de patrimoine optimisée sans frais excessifs, les nouvelles banques privées offrent une alternative crédible aux institutions traditionnelles.

Code promo Alpian : ALPNEO – 120 CHF offerts

Code promo Alpian : ALPNEO – 120 CHF offerts

Vous n'avez pas encore de compte Alpian ? Profitez du code promo ALPNEO avant le 28 février 2026 pour recevoir 120 CHF de bonus 🙌

Comment fonctionne le bonus ?

– 55 CHF offerts après un dépôt d’au moins 500 CHF.

– Jusqu’à 65 CHF de crédit sur les frais d’investissement

✅ Le compte Alpian est gratuit et multidevise (CHF, EUR, USD, GBP), avec - en option - une carte Visa Débit Métal.

Je reçois 120 CHF avec Alpian ➡️

Quelle est la meilleure banque privée en Suisse ?

La Suisse est l’un des centres mondiaux de la banque privée, avec une grand nombre d’établissements spécialisés dans la gestion de fortune. Que vous cherchiez un service ultra-personnalisé avec un banquier privé dédié ou une solution plus accessible via une banque numérique, il existe une offre adaptée à chaque profil d’investisseur.

Mais comment choisir la meilleure banque privée en Suisse ? Tout dépend de vos besoins, de votre niveau de fortune et de votre approche en matière d’investissement.

🔹 Combien de banques privées en Suisse ?

La Suisse compte environ 50 banques privées, allant des grandes institutions historiques aux nouveaux acteurs numériques. Ces banques se classent en trois grandes catégories :

Type de banque privée | Caractéristiques principales | Exemples |

|---|---|---|

Banques privées traditionnelles | Accompagnement ultra-personnalisé, seuil d’entrée élevé, frais importants | Julius Baer, Lombard Odier, Pictet, UBS Wealth Management |

Banques privées numériques | Gestion hybride (humain + digital), seuil d’entrée plus bas, frais réduits | Alpian, Selma, True Wealth |

Banques généralistes avec gestion privée | Offre intermédiaire entre banque de détail et banque privée | UBS My Way, PostFinance E-Invest, Vontobel Volt |

Solutions d’investissement autonomes | Plateformes de trading ou gestion de portefeuille sans mandat | Neon Invest, Radicant, Swissquote, Yuh |

💡 À noter : True Wealth est gestionnaire de fortune avec licence d’organisme de placement collectif, Selma est un robo-advisor géré par VZ Depotbank.

🔹 Comment choisir la meilleure banque privée en Suisse ?

Le choix de la meilleure banque privée dépend de plusieurs critères essentiels :

1️⃣ Votre niveau de fortune

💰 Plus de CHF 1M → Optez pour une banque privée traditionnelle (Julius Baer, Lombard Odier, Pictet).

💰 Entre CHF 100K et 1M → Une banque intermédiaire comme UBS Wealth Management peut être intéressante.

💰 Moins de CHF 100K → Une banque privée numérique comme Alpian offre un bon compromis.

2️⃣ Votre besoin en accompagnement

👨💼 Vous voulez un conseiller dédié en permanence → Banque privée traditionnelle

📱 Vous voulez une gestion mixte (conseil + digital) → Alpian

🖥 Vous préférez gérer vos investissements seul → Swissquote

3️⃣ La structure des frais

Si vous privilégiez un coût de gestion réduit, les nouvelles banques privées numériques comme Alpian sont plus avantageuses qu’une banque classique, où les frais peuvent dépasser 1 % par an.

4️⃣ L’accès aux produits d’investissement

Si vous recherchez des placements complexes (private equity, hedge funds, obligations privées, immobilier structuré), une banque privée traditionnelle sera plus adaptée.

Si vous souhaitez une gestion efficace avec des frais réduits via des ETF, une banque privée numérique est une excellente option.

🔹 Comparatif : Banque privée traditionnelle vs Banque privée numérique

Critères | Banque privée traditionnelle | Banque privée numérique (Alpian, Swissquote) |

|---|---|---|

Accompagnement | Conseiller privé dédié | Conseil hybride (humain + digital) |

Accessibilité | CHF 500K – 1M minimum | Dès CHF 10K |

Frais | 0,8 % – 1,5 % de frais annuels | 0,5 % – 0,75 %, plus transparents |

Investissements | Actions, obligations, private equity, hedge funds | Portefeuilles ETF diversifiés |

Expérience client | Modèle traditionnel avec RDV en agence | Application mobile et suivi en temps réel |

Flexibilité | Personnalisation avancée | Gestion optimisée et simplifiée |

🔹 Banques privées traditionnelles : le choix des grandes fortunes

Les banques privées suisses historiques offrent un service ultra-personnalisé, souvent réservé aux clients fortunés ayant des besoins complexes en gestion patrimoniale.

Banque | Forces principales | Barrière d’entrée | Frais de gestion |

|---|---|---|---|

Julius Baer | Expertise internationale | CHF 1M+ | 1 % – 1,5 % |

Lombard Odier | Stratégies sur mesure | CHF 500K – 1M | 0,8 % – 1,2 % |

Pictet & Cie | Gestion patrimoniale exclusive | CHF 1M+ | 0,8 % – 1,5 % |

UBS Wealth Management | Large gamme de solutions | CHF 500K – 1M | 0,8 % – 1,2 % |

⚠ Limites :

- Barrières d’entrée élevées (CHF 500K à CHF 1M).

- Frais de gestion importants.

- Un modèle encore traditionnel nécessitant des rendez-vous physiques.

🔹 Banques privées numériques : une alternative plus accessible

Ces banques combinent gestion humaine et outils digitaux, offrant un mandat de gestion à partir de CHF 2’000.

Banque / Néo-banque | Type de gestion | Barrière d’entrée | Frais de gestion |

|---|---|---|---|

Alpian | Gestion discrétionnaire (ETF) | CHF 2’000 | 0,75 % |

Swissquote Invest | Mandat de gestion diversifié | CHF 2’000 | Variable |

UBS My Way | Mandat de gestion automatisé | CHF 2’000 | 0,8 % – 1,2 % |

PostFinance E-Invest | Gestion automatisée | CHF 5’000 | 0,75 % |

Vontobel Volt | Stratégies actives | CHF 2’000 | 0,75 % – 1,2 % |

Selma Finance | Robo-advisor automatisé | CHF 2’000 | 0,68 % |

True Wealth | Mandat optimisé fiscalement | CHF 8’500 | 0,50 % – 0,65 % |

💡 Avantages :

- Frais réduits (souvent inférieurs à 0,8 %).

- Accessible à partir de CHF 2’000 (contre CHF 500K à 1M pour les banques privées classiques).

- Gestion semi-automatisée avec suivi en temps réel.

🔹 Autres solutions : investir sans mandat de gestion

Certaines banques permettent d’investir en autonomie, sans mandat de gestion.

Banque / Néo-banque | Type d’offre | Mandat de gestion ? |

|---|---|---|

Neon Invest | Actions, ETF | ❌ Non |

Radicant | Investissement durable (ODD) | ❌ Non |

Yuh Invest | Actions, ETF, Crypto | ❌ Non |

💡 Idéal pour :

- Investisseurs autonomes souhaitant gérer eux-mêmes leurs placements.

- Ceux qui veulent accéder aux marchés financiers sans déléguer leur portefeuille.

💡 Conclusion : quelle est la meilleure banque privée en Suisse ?

Il n’existe pas une seule meilleure banque privée en Suisse, mais plutôt une diversité d’acteurs qui répondent à des besoins bien distincts. Le paysage suisse s’est profondément transformé : aux côtés des institutions historiques ultra-personnalisées, on trouve aujourd’hui des alternatives numériques plus accessibles et transparentes.

Voici comment s’orienter selon votre profil :

✅ Banque privée traditionnelle → Parfaite pour les grandes fortunes cherchant un service ultra-personnalisé.

✅ Banque privée numérique → Idéale pour ceux souhaitant un mandat de gestion dès CHF 2’000 avec des frais réduits.

✅ Robo-advisors → Une option intéressante pour une gestion automatisée et optimisée.

✅ Plateformes d’investissement → Pour les investisseurs souhaitant gérer eux-mêmes leur portefeuille.

Code Promo Yuh : YUHNEO

Code Promo Yuh : YUHNEO

Vous n'avez pas encore de compte Yuh ? Profitez de notre code promo, le compte est gratuit ainsi que la carte !

Utilisez le code promo YUHNEO avant le 28 février 2026 pour recevoir un bonus de 50 CHF en Trading Credits + 250 SWQ (5 CHF) gratuitement 🙌

Je reçois 55 CHF avec Yuh ➡️

Comment ouvrir un compte dans une banque privée suisse ?

Ouvrir un compte dans une banque privée suisse est un processus plus complexe que dans une banque traditionnelle. Ces établissements appliquent des critères stricts et exigent une justification de l’origine des fonds, en raison des réglementations sur la transparence et la lutte contre le blanchiment d’argent.

Que vous choisissiez une banque privée traditionnelle ou une banque privée numérique, voici les étapes à suivre pour ouvrir un compte.

🔹 Conditions d’éligibilité : Qui peut ouvrir un compte dans une banque privée suisse ?

Avant de démarrer le processus, assurez-vous de remplir les critères suivants :

✅ Avoir le capital minimum requis :

- Banques privées traditionnelles : exigent souvent CHF 500K à CHF 1M en actifs sous gestion.

- Banques privées numériques : comme Alpian, permettent l’ouverture d’un compte dès CHF 2’000.

✅ Fournir une preuve d’identité et d’origine des fonds :

- Passeport ou carte d’identité en cours de validité.

- Justificatifs de domicile récents (facture d’électricité, attestation de résidence).

- Déclaration d’origine des fonds (revenus, héritage, vente d’un bien immobilier, etc.).

✅ Être résident suisse ou international :

- La plupart des banques privées suisses acceptent les non-résidents, mais certaines imposent des restrictions selon le pays d’origine.

🔹 Étapes pour ouvrir un compte dans une banque privée suisse

Le processus varie selon que vous optiez pour une banque traditionnelle ou une banque privée numérique, mais les grandes étapes restent similaires.

1️⃣ Choisir la banque adaptée à votre profil

💰 Vous avez plus de CHF 1M ? → Optez pour Pictet, Lombard Odier ou Julius Baer.

💰 Vous avez entre CHF 100K et 1M ? → UBS Wealth Management ou Vontobel Volt.

💰 Vous souhaitez un compte avec un capital plus modeste ? → Alpian, Selma ou True Wealth sont des options accessibles dès CHF 2’000.

2️⃣ Préparer les documents requis

📑 Identité et résidence : Passeport, permis de résidence.

📑 Justificatif d’origine des fonds : Contrats de travail, relevés bancaires, attestations notariales.

📑 Informations fiscales : Certaines banques exigent une déclaration fiscale en fonction du pays de résidence.

3️⃣ Prendre rendez-vous avec un conseiller privé (banques traditionnelles)

- La plupart des banques privées traditionnelles imposent un entretien en personne ou en visioconférence.

- Objectif : comprendre votre situation financière, vos objectifs d’investissement et votre tolérance au risque.

- Cet entretien permet aussi d’expliquer les services disponibles et les frais appliqués.

4️⃣ Compléter la procédure d’ouverture

🏦 Dans une banque privée traditionnelle → Signature des documents contractuels en agence ou par courrier sécurisé.

📱 Dans une banque privée numérique → Processus 100 % en ligne via une application mobile et vérification d’identité digitale (ex : Alpian, Swissquote).

5️⃣ Dépôt des fonds initiaux

Une fois le compte validé, vous devrez effectuer un premier dépôt selon les exigences de la banque :

- CHF 500K – 1M pour les banques privées traditionnelles.

- CHF 2’000 – 50’000 pour les banques privées numériques.

🔹 Comparatif des procédures d’ouverture entre banques privées traditionnelles et numériques

Critère | Banque privée traditionnelle | Banque privée numérique (Alpian, Swissquote) |

|---|---|---|

Capital minimum | CHF 500K – 1M+ | Dès CHF 2K |

Processus | Rendez-vous en agence, signature physique | 100 % en ligne, vérification digitale |

Délais | 1 à 4 semaines | 24h à quelques jours |

Justificatifs requis | Identité, domicile, origine des fonds, déclaration fiscale | Identité, domicile, origine des fonds |

Accompagnement | Banquier privé dédié | Assistance en ligne avec conseiller |

🔹 Faut-il être résident suisse pour ouvrir un compte ?

Non, les banques privées suisses acceptent les clients internationaux, mais avec des conditions spécifiques :

- Résidents de l’UE → Accès plus facile aux banques privées suisses.

- Résidents hors UE → Certaines banques imposent des restrictions selon le pays d’origine.

- Américains (US Persons) → L’accès est limité en raison des réglementations FATCA, mais certaines banques privées acceptent les clients américains avec des exigences fiscales strictes.

🔹 Combien de temps prend l’ouverture d’un compte ?

⏳ Banque privée traditionnelle : 1 à 4 semaines

- Vérification approfondie des documents.

- Validation interne et signature du contrat.

- Premiers échanges avec un banquier privé.

⏳ Banque privée numérique : 24h à quelques jours

- Vérification d’identité en ligne.

- Validation automatique des documents.

- Accès immédiat à l’interface de gestion des investissements.

🔹 Peut-on ouvrir un compte en ligne ?

📱 Oui, mais uniquement chez certaines banques privées numériques.

- Alpian, Selma, Swissquote, True Wealth permettent une ouverture de compte 100 % en ligne.

- Julius Baer, Lombard Odier, Pictet imposent une rencontre avec un conseiller avant validation.

💡 Les banques privées numériques simplifient considérablement l’ouverture de compte, avec des délais plus courts et moins de paperasse.

💡 Conclusion : Quelle est la meilleure option pour ouvrir un compte ?

Les banques privées suisses offrent un haut niveau de sécurité et d’accompagnement, mais le choix dépendra de votre patrimoine, de vos attentes en matière d’investissement et de la simplicité du processus que vous recherchez.

✅ Si vous avez un capital supérieur à CHF 1M et souhaitez un service exclusif → Optez pour une banque privée traditionnelle comme Julius Baer, Lombard Odier ou Pictet.

✅ Si vous cherchez une gestion privée accessible dès CHF 2’000 → Alpian est une excellente option.

✅ Si vous voulez un processus simple et rapide, sans rendez-vous physique → Privilégiez une banque privée numérique où l’ouverture se fait entièrement en ligne.

Code promo Alpian : ALPNEO – 120 CHF offerts

Code promo Alpian : ALPNEO – 120 CHF offerts

Vous n'avez pas encore de compte Alpian ? Profitez du code promo ALPNEO avant le 28 février 2026 pour recevoir 120 CHF de bonus 🙌

Comment fonctionne le bonus ?

– 55 CHF offerts après un dépôt d’au moins 500 CHF.

– Jusqu’à 65 CHF de crédit sur les frais d’investissement

✅ Le compte Alpian est gratuit et multidevise (CHF, EUR, USD, GBP), avec - en option - une carte Visa Débit Métal.

Je reçois 120 CHF avec Alpian ➡️

Qui devrait envisager la banque privée ?

La banque privée n’est plus réservée aux ultra-riches. Si autrefois seules les grandes fortunes avaient accès aux services de gestion patrimoniale, l’émergence des banques privées numériques et des mandats de gestion accessibles dès CHF 2’000 a élargi le public concerné.

Alors, qui peut réellement bénéficier des services d’une banque privée ? Que vous soyez un particulier fortuné, un entrepreneur ou un investisseur soucieux de structurer votre patrimoine, la banque privée peut être une option intéressante.

🔹 Profils de clients idéaux pour la banque privée

1️⃣ Les personnes disposant d’un patrimoine important

💰 Si vous avez plus de CHF 500’000 à 1M+ à investir, une banque privée traditionnelle :

✔ Un conseiller privé dédié et une stratégie patrimoniale sur mesure.

✔ L’accès à des investissements spécialisés (private equity, hedge funds, obligations privées).

✔ Des services exclusifs comme la planification successorale et l’optimisation fiscale internationale.

💡 Banques adaptées : Julius Baer, Lombard Odier, Pictet, UBS Wealth Management.

2️⃣ Les investisseurs cherchant une gestion optimisée dès CHF 2’000

📈 Si vous avez entre CHF 2’000 et 500’000, vous pouvez bénéficier d’un mandat de gestion structuré avec des frais réduits via une banque privée numérique.

✔ Accès facilité aux portefeuilles diversifiés basés sur des ETF.

✔ Moins de frais qu’en banque privée classique (0,5 % – 0,75 % contre 1 % ou plus).

✔ Gestion hybride : conseil humain + outils digitaux.

💡 Banques adaptées : Alpian, Selma, Swissquote, True Wealth.

3️⃣ Les entrepreneurs et indépendants

🏢 Si vous êtes entrepreneur, chef d’entreprise ou indépendant, la banque privée peut vous aider à :

✔ Gérer la trésorerie et les investissements de votre société.

✔ Optimiser votre patrimoine personnel et professionnel via des solutions fiscales adaptées.

✔ Préparer votre succession et protéger votre famille.

💡 Banques adaptées : Alpian, Lombard Odier, UBS Wealth Management, Vontobel Volt.

4️⃣ Les familles souhaitant structurer leur patrimoine sur plusieurs générations

👨👩👧👦 Si vous souhaitez organiser la transmission de votre patrimoine, une banque privée peut vous proposer :

✔ Planification successorale avancée (testaments, donations).

✔ Protection du patrimoine familial pour éviter qu’il ne se dilue.

✔ Éducation financière des héritiers pour une gestion responsable des actifs.

💡 Banques adaptées : Julius Baer, Lombard Odier, Pictet.

5️⃣ Les expatriés et résidents internationaux

🌍 Si vous êtes un expatrié ou résidez hors de Suisse, certaines banques privées suisses permettent de :

✔ Détenir un compte multi-devises (CHF, EUR, USD, GBP…).

✔ Accéder à des placements internationaux avec une fiscalité optimisée.

✔ Protéger votre patrimoine des fluctuations économiques de votre pays de résidence.

💡 Banques adaptées : Alpian, Julius Baer, UBS Wealth Management

🔹 Banque privée traditionnelle vs banque privée numérique : quel profil pour quelle solution ?

Profil | Banque privée traditionnelle | Banque privée numérique (Alpian, Swissquote) |

|---|---|---|

Patrimoine supérieur à CHF 1M | ✅ Gestion patrimoniale sur mesure, placements complexes | ❌ Non adapté |

Investisseur avec CHF 10K à 500K | ❌ Accès limité | ✅ Mandat de gestion structuré, frais réduits |

Entrepreneur / Indépendant | ✅ Gestion patrimoniale et fiscale avancée | ✅ Gestion optimisée mais moins personnalisée |

Famille souhaitant préparer sa succession | ✅ Planification successorale, protection des actifs | ⚠️ Services limités |

Expatrié cherchant un compte en Suisse | ✅ Accès aux placements internationaux | ✅ Multi-devises, mais sans planification avancée |

🔹 Pourquoi envisager une banque privée plutôt qu’une banque classique ?

💡 Les banques privées offrent des services que les banques classiques ne proposent pas :

✅ Un accompagnement sur mesure avec un conseiller dédié.

✅ Des stratégies d’investissement optimisées (gestion discrétionnaire, allocation en ETF ou en fonds actifs).

✅ Une approche patrimoniale globale, intégrant fiscalité, succession et protection des actifs.

✅ Une meilleure confidentialité et des solutions adaptées aux profils internationaux.

🔹 La banque privée est-elle réservée aux ultra-riches ?

Non, avec l’émergence des banques privées numériques, la gestion patrimoniale est devenue plus accessible. Aujourd’hui, il est possible de bénéficier d’un mandat de gestion dès CHF 2’000, alors que les banques traditionnelles demandent souvent CHF 500’000 à CHF 1M minimum.

💰 Si vous êtes un investisseur individuel souhaitant faire fructifier votre capital tout en profitant d’un conseil financier, vous avez désormais des options adaptées à votre profil.

💡 Conclusion : Qui devrait envisager une banque privée ?

En 2026, la banque privée n’est plus un luxe inaccessible. Il existe désormais une solution pour chaque profil d’investisseur, du client fortuné aux jeunes professionnels souhaitant structurer leur épargne.

✅ Si vous êtes un particulier fortuné cherchant une gestion ultra-personnalisée, une banque privée traditionnelle est le meilleur choix.

✅ Si vous voulez une gestion optimisée dès CHF 2’000 avec des frais réduits, une banque privée numérique comme Alpian ou Swissquote Invest est une alternative efficace.

✅ Si vous êtes entrepreneur ou souhaitez structurer votre patrimoine familial, la banque privée vous aidera à anticiper la transmission et l’optimisation fiscale de vos actifs.

✅ Si vous êtes expatrié ou non-résident, la banque privée vous permettra de sécuriser votre patrimoine à l’international.

Conclusion sur la banque privée en Suisse

La banque privée suisse a longtemps été perçue comme un service réservé aux grandes fortunes, nécessitant un capital minimum élevé et impliquant des frais de gestion importants. Aujourd’hui, l’émergence de banques privées numériques, comme Alpian, a transformé ce marché, rendant la gestion de fortune plus accessible, transparente et flexible.

Le choix de la meilleure banque privée en Suisse dépend de votre profil financier, de vos objectifs et de votre approche en matière d’investissement :

✅ Si vous êtes un client fortuné cherchant un service ultra-personnalisé, une banque privée traditionnelle comme Pictet, Lombard Odier ou Julius Baer reste la meilleure option.

✅ Si vous recherchez une gestion privée efficace avec des frais réduits dès CHF 2’000, les banques privées numériques comme Alpian ou True Wealth offrent des solutions optimisées.

✅ Si vous souhaitez gérer vos investissements en autonomie tout en ayant accès à des outils avancés, des plateformes comme Swissquote, Neon Invest, ou Yuh sont adaptées.

Que vous soyez un investisseur individuel, un entrepreneur, un expatrié ou une famille souhaitant structurer son patrimoine, la Suisse offre aujourd’hui une large gamme de services bancaires privés.

💡 En 2026, la banque privée n’est plus un luxe inaccessible. Il existe désormais des solutions adaptées à tous les profils d’investisseurs, combinant expertise humaine et technologie pour une gestion patrimoniale optimisée.

Code promo Alpian : ALPNEO – 120 CHF offerts

Code promo Alpian : ALPNEO – 120 CHF offerts

Vous n'avez pas encore de compte Alpian ? Profitez du code promo ALPNEO avant le 28 février 2026 pour recevoir 120 CHF de bonus 🙌

Comment fonctionne le bonus ?

– 55 CHF offerts après un dépôt d’au moins 500 CHF.

– Jusqu’à 65 CHF de crédit sur les frais d’investissement

✅ Le compte Alpian est gratuit et multidevise (CHF, EUR, USD, GBP), avec - en option - une carte Visa Débit Métal.

Je reçois 120 CHF avec Alpian ➡️

Liste des banques privées et banquiers privés en Suisse

Nom de la banque | Site officiel |

|---|---|

Alpian | |

Axion SWISS Bank | |

Bank von Roll AG | |

Banque Bonhôte & Cie SA | |

Banque Cramer & Cie SA | |

Banque Eric Sturdza SA | |

Banque Heritage SA | |

Banque SYZ SA | |

Banque Thaler SA | |

Baumann & Cie | |

Bergos AG | |

Bordier & Cie | |

BZ Bank | |

CBH Compagnie Bancaire Helvétique SA | |

Dreyfus Sons & Co | |

Dukascopy Bank SA | |

E. Gutzwiller & Cie | |

Edmond de Rothschild (Suisse) S.A. | |

Globalance Bank AG | |

Gonet & Cie SA | |

Hyposwiss Private Bank Genève SA | |

J. Safra Sarasin | |

Julius Bär & Co. AG | |

LGT Bank (Schweiz) AG | |

Lombard Odier & Co SA | |

Maerki Baumann & Co. AG | |

MBaer Merchant Bank AG | |

Mirabaud & Cie SA | |

NPB Neue Privat Bank AG | |

One Swiss Bank SA | |

Pictet & Cie SA | |

Piguet Galland & Cie SA | |

Privatbank Bellerive AG | |

Privatbank IHAG Zürich AG | |

Privatbank Von Graffenried AG | |

Rahn+Bodmer Co. | |

Reichmuth & Co. | |

REYL & Cie SA | |

Scobag Privatbank AG | |

Società Bancaria Ticinese SA | |

Trafina Privatbank AG | |

UBS Wealth Management | |

Union Bancaire Privée, UBP SA | |

Valartis Bank AG | |

Vontobel AG | |

Zähringer Privatbank AG |

Questions fréquentes (FAQ) sur les banques privées en Suisse

✅ Qu’est-ce qu’une banque privée en Suisse ?

Une banque privée en Suisse est un établissement financier spécialisé dans la gestion de patrimoine pour des clients fortunés. Elle propose des services sur mesure, tels que la gestion d’investissement, la planification successorale et des conseils fiscaux.

✅ Qui peut ouvrir un compte dans une banque privée suisse ?

Toute personne disposant d’un capital minimum requis par la banque peut ouvrir un compte. Les banques privées traditionnelles demandent souvent CHF 500’000 à CHF 1 million, tandis que les banques privées numériques comme Alpian acceptent des clients dès CHF 10’000.

✅ Combien de banques privées existe-t-il en Suisse ?

La Suisse compte environ 50 banques privées, allant des institutions historiques comme Pictet, Lombard Odier et Julius Baer aux banques privées numériques comme Alpian et Swissquote Invest.

✅ Quelle est la meilleure banque privée en Suisse ?

Il n’y a pas de réponse unique, cela dépend de votre patrimoine et de vos besoins. Les grandes fortunes privilégient souvent Pictet, Lombard Odier ou Julius Baer, tandis que les clients souhaitant une gestion privée dès CHF 2’000 peuvent choisir Alpian ou True Wealth.

✅ Quels sont les avantages d’une banque privée par rapport à une banque classique ?

Une banque privée offre :

- Un service personnalisé avec un conseiller dédié.

- Des solutions d’investissement plus sophistiquées (private equity, hedge funds, obligations privées).

- Une gestion patrimoniale complète intégrant la fiscalité et la planification successorale.

✅ Peut-on ouvrir un compte dans une banque privée en tant que non-résident suisse ?

Oui, de nombreuses banques privées suisses acceptent les clients internationaux, mais certaines restrictions peuvent s’appliquer selon le pays de résidence. Les clients américains (US Persons) doivent notamment respecter les réglementations FATCA.

✅ Quels sont les frais d’une banque privée ?

Les banques privées traditionnelles facturent généralement 0,8 % à 1,5 % de frais annuels sur les actifs sous gestion. Les banques privées numériques, comme Alpian, appliquent des frais plus compétitifs, autour de 0,5 % – 0,75 %.

✅ Quelle est la différence entre une banque privée traditionnelle et une banque privée numérique ?

Les banques privées traditionnelles offrent un service ultra-personnalisé avec un conseiller dédié, mais demandent un capital élevé. Les banques privées numériques, comme Alpian, proposent une gestion hybride (humain + digital) avec des frais réduits et une accessibilité dès CHF 10’000.

✅ Peut-on ouvrir un compte dans une banque privée en ligne ?

Oui, mais seulement dans certaines banques privées numériques. Alpian et True Wealth permettent une ouverture de compte 100 % en ligne, tandis que les banques privées traditionnelles exigent un rendez-vous en agence.

✅ Quel est le processus pour ouvrir un compte dans une banque privée suisse ?

- Choisir la banque adaptée à votre profil (traditionnelle ou numérique).

- Préparer les documents requis (identité, justificatif de domicile, origine des fonds).

- Effectuer un premier dépôt selon les exigences de la banque.

- Signer le contrat en ligne ou en agence selon la banque choisie.

✅ Faut-il payer des impôts supplémentaires en ayant un compte dans une banque privée suisse ?

Non, mais vous devez déclarer vos actifs conformément aux lois fiscales de votre pays de résidence. Certaines banques privées offrent un accompagnement fiscal pour optimiser votre situation.

✅ Les banques privées suisses garantissent-elles la confidentialité des comptes ?

Oui, la confidentialité bancaire en Suisse est réputée, mais elle est encadrée par des réglementations strictes contre le blanchiment d’argent et l’évasion fiscale. La Suisse coopère avec de nombreux pays pour l’échange automatique d’informations fiscales (AEOI).

✅ Quel est l’intérêt d’une banque privée si j’investis déjà avec Swissquote ?

Swissquote permet de gérer ses investissements en autonomie, tandis qu’une banque privée offre un mandat de gestion avec une stratégie d’investissement optimisée et un suivi personnalisé. Si vous recherchez une gestion structurée avec un conseiller, une banque privée peut être une option complémentaire.

✅ Alpian est-elle une vraie banque privée ?

Oui, Alpian est une banque privée numérique suisse, agréée par la FINMA. Elle propose un mandat de gestion (« Guided by Alpian »), combinant expertise humaine et technologie, avec une accessibilité dès CHF 10’000.

✅ Peut-on avoir une carte bancaire avec une banque privée suisse ?

Oui, la plupart des banques privées suisses offrent des cartes de crédit premium, comme l’American Express Platinum ou des cartes Visa Infinite. Alpian propose une carte Visa Débit Métal incluse avec le compte.

Code promo Alpian : ALPNEO – 120 CHF offerts

Code promo Alpian : ALPNEO – 120 CHF offerts

Vous n'avez pas encore de compte Alpian ? Profitez du code promo ALPNEO avant le 28 février 2026 pour recevoir 120 CHF de bonus 🙌

Comment fonctionne le bonus ?

– 55 CHF offerts après un dépôt d’au moins 500 CHF.

– Jusqu’à 65 CHF de crédit sur les frais d’investissement

✅ Le compte Alpian est gratuit et multidevise (CHF, EUR, USD, GBP), avec - en option - une carte Visa Débit Métal.

Je reçois 120 CHF avec Alpian ➡️

Fondateur de Neo-banques.ch, Philippe utilise au quotidien plusieurs banques en ligne suisses et européennes, notamment Yuh, Alpian, N26, Wise et Revolut pour ses opérations personnelles et professionnelles.

Il a également utilisé Neon et Zak comme comptes principaux avant de migrer vers d'autres solutions.

Code Promo Yuh : YUHNEO

Code Promo Yuh : YUHNEO